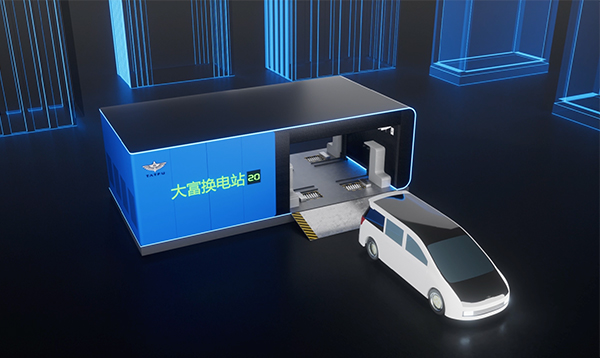

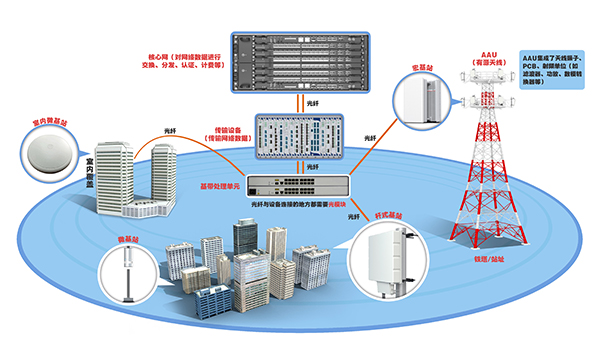

受益于 4G/5G 建設紅利, 主營業務收入高速增長

公司公告 2019年上半年實現營收12.85億元,同比增長42.40%;歸母凈利潤4125萬元,同比增長 318.13%,略高于預告中值,符合預期。 非經常性損益為6381.76萬元,主要包括政府補助、理財收益以及已計提資產減值準備的沖銷和轉回等。 2019Q2單季度營收6.96億元,同比增長54.57%,環比18.11%,營收持續改善。公司產品結構持續優化,主要受主營業務射頻產品收入增長帶動,受益于4G/5G同時建設紅利。

深度聚焦通信射頻主業,產品結構優化,盈利能力提升

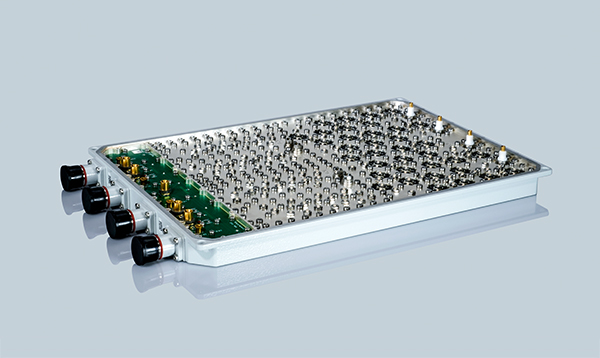

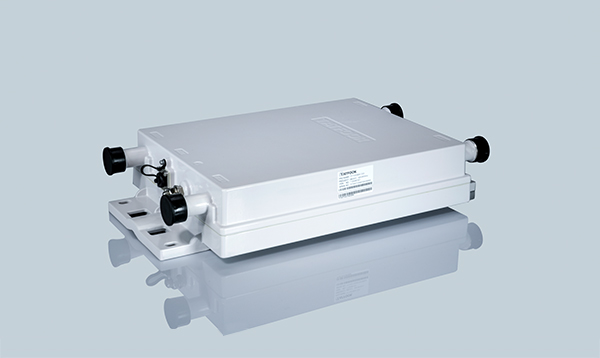

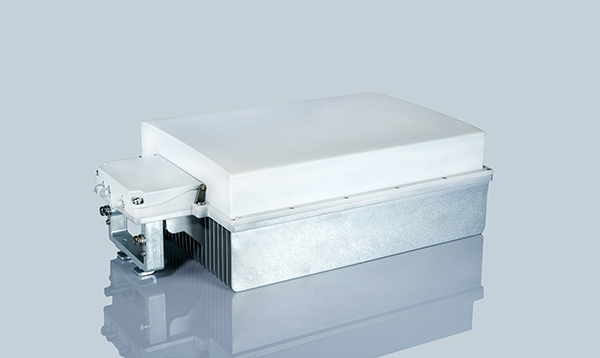

公司目前聚焦于基站濾波器主業。 通信業務收入10.78億元,同比增長64.24%,營收占比從2018年的73.29%上升至83.88%,產品結構優化明顯;智能終端結構件收入1.48億元,同比下降16.49%;汽車零配件及其他營收0.59億元,同比下降 14.15%。 射頻產品毛利率提升明顯,從2018年的11.95%提升至21.51%,相比去年同期上升5.17個pct.,主要受益于5G 產品收入占比提升和收入規模提升帶來單產品固定費用攤銷的下降。 智能終端結構件毛利率從2018年的16.49%提升至20.55%。 費用端,2019Q2銷售費用、管理費用、研發費用、財務費用在營收的占比均相比2019Q1有所下降。

高研發投入轉化為產品競爭力,加強客戶拓展

公司始終重視研發,上半年研發投入達1.03億元,占收入比達7.99%,并有效轉化為產品競爭力,目前5G濾波器生產能力位居業界領先地位。公司持續鞏固在華為的份額,并在愛立信、諾基亞、康普的收入結構上取得突破,隨著行業需求景氣度上行,公司5G介質濾波器有望批量出貨,帶來較大業績彈性。

考慮到公司濾波器主業的持續改善,維持“買入”評級

公司多年蟬聯華為的金牌核心供應商,產品實力和口碑名列前茅,5G介質波導濾波器量產在即;公司在愛立信和諾基亞的供應份額也連續取得突破。基于5G介質濾波器的量產預期,預計公司2019/2020/2021年凈利潤分別為2.54/3.65/5.09億元,對應的PE 為49.6/34.5/24.8倍,維持 “買入”評級。

風險提示

5G 需求不及預期;介質波導濾波器量產訂單不及預期;行業價格競爭加劇。

文章來源:

證券之星

大富科技2019年半年報點評:射頻收入高速增長,盈利能力或持續提升